نعرض لكم زوارنا أهم وأحدث الأخبار فى المقال الاتي:

البنوك السعودية تحقق أرباحًا تاريخيةً.. فهل يستمر النمو بعد خفض الفائدة؟, اليوم السبت 2 نوفمبر 2024 10:02 مساءً

نشر بوساطة حسين بن حمد الرقيب في الرياض يوم 02 - 11 - 2024

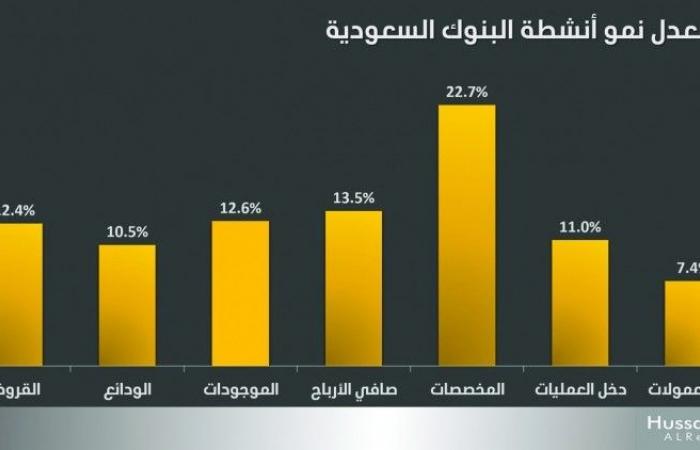

حققت البنوك السعودية أرباحًا تاريخية في الربع الثالث من العام الحالي بحوالي 20.5 مليار ريال بدعم من النمو في صافي دخل العمولات الخاصة التي تجاوزت 28 مليار ريال ونمو محافظ التمويل بحوالي 12 % وساهمت أسعار الفائدة المرتفعة في تحقيق البنوك لهذه النتائج الجيدة، في نهاية شهر سبتمبر الماضي قام بنك الاحتياطي الفيدرالي الأميركي بخفض أسعار الفائدة 50 نقطة مئوية ومتوقع أن يستمر الخفض خلال الفترة القادمة بعد أن أظهرت مؤشرات التضخم تحسناً واقتربت من الهدف الذي حدده الفيدرالي عند 2 % كما قام البنك المركزي السعودي بخفض مماثل لمعدل اتفاقية إعادة الشراء "الريبو" بمقدار 50 نقطة أساس إلى 5.50 %، وخفض معدل اتفاقية إعادة الشراء المعاكس "الريبو العكسي" بمقدار 50 نقطة أساس إلى 5.00 % وبذلك تراجع معدل السايبور لثلاثة أشهر من 6.2 % إلى 5.6 % في نهاية شهر أكتوبر وهو المؤشر الذي تسعر على أساسه البنوك السعودية أسعار الفائدة على القروض وبالتالي نعتقد أن البنوك التي لديها قروض بالفائدة المتغيرة سوف تنخفض عوائدها مباشرة وقد تظهر في نتائج الربع الأخير من هذا العام وما بعده الا في حالة نمو محفظة الإقراض بمقدار يعوض تأثير خفض الفائدة على صافي دخل العمولات الخاصة أما البنوك التي ترتكز على قروض بالفائدة الثابتة فإن الفترة القادمة ستكون فترة ذهبية لتحقيق عوائد عالية، على الجانب الأخر سوف تنخفض التكاليف التي تدفعها البنوك على الودائع الزمنية والادخارية ولكن هذا الانخفاض قد يكون له جانب سلبي يدفع المودعين إلى سحب ودائعهم والبحث عن أصول استثمارية ذات عوائد أعلى مثل العقار والأسواق المالية وبالتالي قد ينعكس انخفاض الودائع على قدرة البنوك في التوسع في الإقراض أو تضطر للتوجه الى أسواق الدين لإصدار سندات أو صكوك أو الحصول على قروض بنكية، ولذلك قام مصرف الراجحي بعد قرار خفض الفائدة بالحصول على قرض إسلامي مشترك بحوالي 7.2 مليارات ريال مرتبط بالاستدامة لمدة 3 سنوات ساهم فيه ما يقرب من 20 بنك غير سعودي، وفقاً لما ذكرته وكالة "بلومبرغ"، كما أعلن البنك الأهلي السعودي عزمه إصدار صكوك إضافية من الفئة 1 مقومة بالريال السعودي، عن طريق طرحها على مستثمرين مؤهلين داخل المملكة العربية السعودية، ومع أن هذا القرض لغرض دعم القاعدة الرأسمالية للبنك الا أنه يساعد في تنمية محفظة التمويل، وأعتقد أن إصدارات البنوك السعودية لأدوات الدين سوف تتوالى خلال الفترة القادمة لتلبية احتياجات الشركات والأفراد للتمويل بعد انخفاض أسعار الفائدة وكذلك الاستثمار في اصدار أدوات الدين الحكومية والتي قد تصل الى 100 مليار ريال خلال عام 2025 جزء كبير من هذه الإصدارات سوف يكون داخلي، وعادة البنوك تفضل إصدارات أدوات الدين الحكومية لأن مخاطرها الائتمانية منعدمة وتحقق لها معايير جيدة في معدلات كفاية رأس المال حسب معايير لجنة بازل ولا يتم احتساب الديون الحكومية ضمن المخاطر المرجحة لقروض البنوك بينما يتم احتساب مخاطر قروض الشركات والرهون العقارية بنسبة 50 % وقروض الأفراد بنسبة 100 %.

نتائج البنوك خلال الربع الثالث تباينت وفي هذا الجزء من التقرير سوف نقارن أداء بعض البنوك وماهي التوقعات المحتملة لأدائها خلال الفترة القادمة، بالنسبة لمعدلات النمو في صافي الأرباح كان الأفضل بنك الرياض بنسبة نمو 27 % على أساس سنوي و14 % على أساس فصلي وإذا أخذنا معيار النمو من خلال محفظة القروض التي نمت بنسبة 14 % ونمو في الودائع بنسبة 15 % نستطيع القول بأن النتائج الجيدة سوف تستمر مع بنك الرياض للفترة القادمة رغم انخفاض سعر الفائدة وتركز محفظته التمويلية على شريحة الشركات، مصرف الراجحي هو ثاني أفضل أداء بعد بنك الرياض حيث حقق نموًا 23 % في صافي الأرباح على أساس سنوي ونمو 9 % على أساس فصلي وحقق خلال الربع الثالث صافي أرباح 5,103 مليون ريال أقل من البنك الأهلي السعودي بحوالي 263 مليون ريال ولكن لو أخذنا المخصصات التي جنبها مصرف الراجحي خلال الربع الثالث والتي كانت عند 688 مليون ريال وقارناها مع مخصصات البنك الأهلي بحوالي 227 مليون ريال نجد أن المخصصات حرمت مصرف الراجحي من الحصول على المركز الأول بين البنوك السعودية الأعلى ربحية، وقد يحقق هذا الهدف خلال الفترة القادمة مدعوما بنمو متوقع في أرباح المصرف مع تراجع أسعار الفائدة وتأثيرها الإيجابي في خفض تكلفة الودائع بالإضافة الى انكشافه على شريحة الافراد بنسبة تقارب 70 % من محفظته التمويلية مما يعني استفادة محفظته مع خفض أسعار الفائدة ولمدة قد تصل الى 3 سنوات، خلال الربع الثالث نمت محفظته التمويلية بنسبة 10 % والودائع بنسبة 10 % وهذا مؤشر آخر جيد للمصرف، أما البنوك الأقل أداء يأتي البنك الفرنسي في المقدمة بتراجع أرباحه بنسبة 8 % على أساس سنوي بالرغم من تراجع مخصصاته بنسبة 28 % الا أن نسبة نمو القروض كانت جيدة بنسبة وصلت الى 15 % ونمت الودائع بنسبة 16 %، أما البنك الأهلي السعودي فقد نمت أرباحه بنسبة 7.1 % على أساس سنوي و 3 % على أساس فصلي كما نمت محفظة القروض بنسبة 10 % ولكن الودائع كان نموها هو الأقل بين البنوك السعودية بنسبة 1.5 % فقط وهذا ما قد يضع البنك في تحدٍ كبير لتوفير سيولة وتأمين احتياجات القطاع الخاص والحكومي للتمويل.